Quando realiza uma prestação de serviço ou até uma venda pontual, pode emitir um ato isolado (também denominado de ato único). Esta é uma forma prática e simples de faturar o montante recebido, mesmo quando não tem atividade aberta nas Finanças, nem pretende fazê-lo.

Assim, são considerados rendimentos provenientes da prática de um ato isolado os que não resultam de uma prática previsível ou reiterada.

A emissão de um ato isolado é feita de forma eletrónica, através do Portal das Finanças. Mais à frente mostramos-lhe o passo a passo. Mas primeiro vejamos quais os impostos que pode ter de pagar.

Ao emitir um ato isolado, tenho de pagar IVA e IRS?

Embora não obrigue à entrega da declaração de início de atividade nas Finanças, nem à inscrição na Segurança Social, a emissão de um ato isolado tem algumas obrigações fiscais associadas.

IVA sobre o ato isolado

Regra geral, os atos isolados implicam a cobrança de IVA, normalmente à taxa de 23%. Dependendo do tipo de bem que é vendido ou do serviço que é prestado, pode ser cobrado IVA à taxa intermédia de 13% ou à taxa reduzida de 6%. Antes de emitir o ato isolado, convém por isso verificar qual a taxa que se aplica.

Há, contudo, uma exceção. Se exercer uma das atividades previstas no artigo 9.º do Código do IVA, fica dispensado de cobrar este imposto. Estão, assim, isentos de IVA os atos isolados praticados por médicos, odontologistas, psicólogos, parteiros, enfermeiros, atores, músicos ou desportistas, por exemplo.

Já a isenção prevista no artigo 53.º do Código do IVA, isto é, a isenção destinada aos trabalhadores independentes que faturam menos de 15.000 euros anualmente, não é aplicável aos atos isolados.

Depois de emitir o ato isolado, tem até ao final do mês seguinte ao da conclusão da venda ou serviço para entregar ao Estado o IVA que cobrou ao cliente.

O pagamento do IVA pode ser feito em qualquer Serviço de Finanças ou através da guia de pagamento modelo P2, emitida no Portal das Finanças.

IRS sobre o ato isolado

Para efeitos de IRS, os rendimentos provenientes da prática de um ato isolado enquadram-se na categoria B e, por norma, estão sujeitos a este imposto. Quem emite um ato isolado fica, deste modo, obrigado a entregar a declaração modelo 3 e o respetivo anexo B.

Mas também aqui há exceções. Ficam dispensados da entrega da declaração de IRS, os contribuintes cujo montante anual de atos isolados seja inferior a 4 vezes o Indexante de Apoios Sociais (IAS), isto é, a 2.037,04 euros, desde que não aufiram outros rendimentos ou apenas aufiram rendimentos tributados pelas taxas liberatórias do artigo 71º do Código do IRS.

Retenção na fonte ao emitir um ato isolado

Se emitir um ato isolado pela venda de bens, não há obrigação de fazer retenção na fonte. Tratando-se de uma prestação de serviços, só é necessário fazer retenção se o valor do ato isolado ultrapassar os 15.000 euros.

Isso não significa, contudo, que esteja isento do pagamento de IRS. Como vimos no ponto anterior, os rendimentos provenientes da prática de um ato isolado estão sujeitos a imposto. Por isso, se não fizer a retenção quando emite o recibo, terá de liquidar o IRS mais tarde, depois da entrega da declaração anual de rendimentos. É uma escolha sua.

Caso decida fazê-lo logo no momento da emissão, aplica-se a taxa de retenção na fonte correspondente à atividade que gerou os rendimentos. No artigo 101.º do CIRS estão previstas as várias taxas de retenção na fonte aplicáveis aos rendimentos da categoria B (onde se incluem o ato isolado e os recibos verdes), que variam entre 11,5% e 25%.

Dispensa da abertura de atividade

Uma das principais vantagens do ato isolado é a de poder prestar um serviço ou fazer uma venda sem ter de abrir atividade nas Finanças.

Quantos atos isolados posso emitir num ano?

Não há uma resposta a esta questão que reúna consenso. O próprio nome leva a crer que só é possível passar um ato isolado por ano, mas a lei permite várias interpretações.

Se, por um lado, o Código do IVA (alínea a) do n.º1 do art.º 2.º) considera que o ato isolado é “uma só operação tributável”, por outro, o Código do IRS (artigo 3.º) refere que basta que não se trate de uma “prática previsível ou reiterada”.

Se pretender passar mais do que um ato isolado por ano, o melhor é apresentar a situação concreta às Finanças e fazer um pedido de informação vinculativa.

Como emitir um ato isolado?

1. Aceda ao Portal das Finanças (se nunca se registou no portal terá de pedir uma senha de acesso primeiro).

2. Na parte inferior da página, clique em “Finanças – Aceda aos Serviços Tributários”.

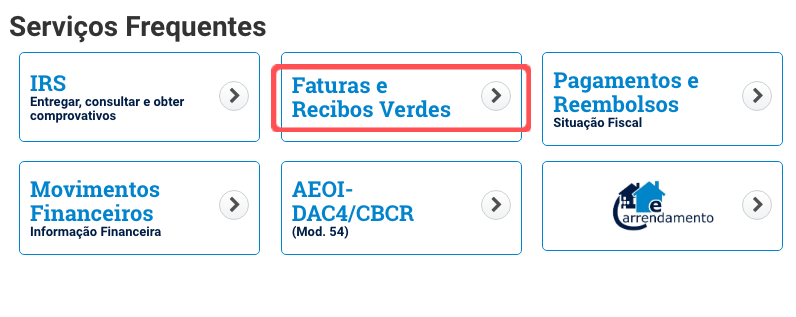

3. Selecione a opção “Faturas e Recibos Verdes”

4. Faça o login, inserindo o número de contribuinte e a respetiva senha de acesso.

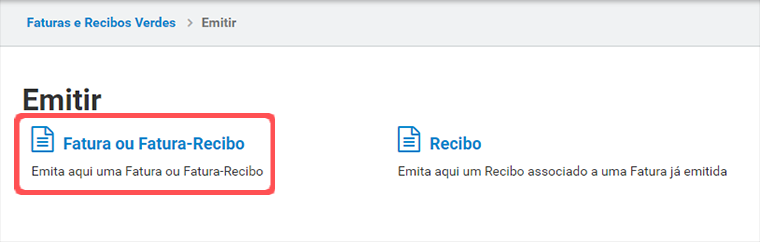

5. Clique em “Emitir”.

6. Escolha a opção “Fatura ou Fatura-recibo”

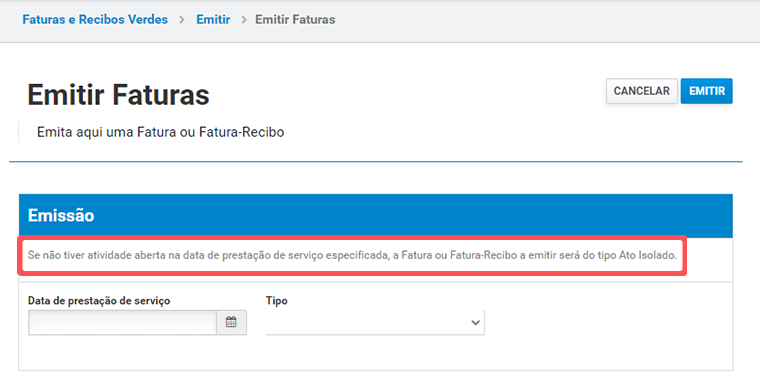

7. Introduza a data de prestação do serviço. Se não tiver atividade aberta na data especificada, a Autoridade Tributária assume automaticamente que se trata de um ato isolado.

8. Ainda no mesmo quadro, escolha o tipo de documento que quer emitir:

- Fatura Ato Isolado: quando o momento do recebimento for diferido, isto é, se acontecer depois da prestação do serviço. Se escolher esta opção terá de emitir um recibo depois de receber o pagamento;

- Fatura-recibo Ato Isolado: quando o momento da prestação do serviço coincide com o momento do recebimento ou no caso de receber adiantamento por parte do cliente.

9. No quadro seguinte os seus dados vão aparecer automaticamente preenchidos. Terá, no entanto, de indicar se a atividade exercida se trata de uma “Prestação de Serviços” ou de uma “Transmissão de Bens” (uma venda).

10. O quadro que se segue diz respeito ao cliente. Insira o NIF da entidade à qual prestou o serviço. Se o cliente for português, o sistema vai assumir automaticamente o nome e a morada. Se for um cliente estrangeiro, indique o país e preencha manualmente os dados solicitados.

O campo “Subsistema de Saúde” só se aplica se prestar serviços de saúde. Caso contrário, não deve ser preenchido.

11. Indique se a importância recebida foi a título de pagamento de bens ou serviços, a opção mais comum, ou de um adiantamento. Escreva uma breve descrição do serviço prestado.

12. Escolha o regime de IVA em que se enquadra, de acordo com as informações que lhe demos anteriormente (ver acima).

13. Escolha a base de incidência em IRS (ver acima).

14. Escolha a retenção na fonte de IRS (ver acima).

15. Insira o valor base do serviço prestado (sem IVA). O valor do IVA será calculado automaticamente. Já o campo “Imposto de Selo” só deve ser preenchido em caso de atos notariais, pelo que, normalmente, fica em branco.

16. Por fim, clique em “Emitir” no topo direito da página.

De seguida, pode imprimir ou guardar o documento em formato digital e enviar ao cliente. Pode também consultar todos os documentos emitidos ou até anular algum deles, caso seja necessário.

Artigo originalmente publicado em dezembro de 2020. Atualizado em janeiro de 2024.