Os escalões de IRS para 2024 têm uma atualização de 3%, para acompanharem os aumentos salariais.

Mas há mais novidades. Descem as taxas do IRS e há novas formas de fazer o cálculo do imposto a reter.

Recorde-se que em 2022 foi feito um desdobramento dos escalões e estes passaram de 7 a 9.

O ano de 2024 traz mais alterações a estas tabelas que fazem a distribuição dos contribuintes de acordo com os seus rendimentos declarados.

O que muda em 2024 no trabalho dependente?

O Orçamento do Estado para 2024 previu uma redução das taxas marginais de IRS até ao quinto escalão e prevê-se que abranja um número significativo de contribuintes.

Mas a verdade é que todos os contribuintes vão beneficiar dessa descida nas taxas do imposto para os escalões de IRS mais baixos.

Os contribuintes que estão no primeiro escalão do imposto e que até agora estavam sujeitos a uma taxa de imposto de 14,5%, vão passar a pagar 13,25%. No segundo escalão a taxa de imposta vai passar de 21% para 18%.

No caso do terceiro escalão em vez de 26,5% os contribuintes vão passar a pagar 23%. Nos quarto e quinto escalão a redução passa de 28,5% para 26% e de 35% para 32,75%, respetivamente.

Vejamos então as taxas de retenção para os escalões de IRS em vigor em 2024.

Não casado sem dependentes ou casado dois titulares

| Remuneração mensal (€) | Taxa marginal máxima | Parcela a abater (€) | Parcela adicional a abater por dependente (€) | Taxa efetiva mensal de retenção no limite do escalão | |

| Até 820 | 0 | 0 | 0 | 0 | |

| Até 935 | 13,25 | 13,3%x2,6%x(1.135,30-R) | 21,43 | 5,9 | |

| Até 1.001 | 18 | 18%x1,4%x(1.385,20-R) | 21,43 | 8,3 | |

| Até 1.123 | 18 | 96,82 | 21,43 | 9,4 | |

| Até 1.765 | 26 | 186,66 | 21,43 | 15,4 | |

| Até 2.057 | 32,75 | 305,80 | 21,43 | 17,9 | |

| Até 2.664 | 37 | 393,23 | 21,43 | 22,2 | |

| Até 3.193 | 38,72 | 439,05 | 21,43 | 25 | |

| Até 4.173 | 40,05 | 481,52 | 21,43 | 28,5 | |

| Até 5.470 | 41 | 521,17 | 21,43 | 31,5 | |

| Até 6.540 | 42,7 | 614,16 | 21,43 | 33,3 | |

| Até 20.067 | 44,95 | 761,31 | 21,43 | 41,2 | |

| Superior a 20.067 | 47,17 | 1.206,80 | 21,43 | n.a. |

Não casado com um ou mais dependentes

| Remuneração mensal (€) | Taxa marginal máxima | Parcela a abater (€) | Parcela adicional a abater por dependente (€) | | Taxa efetiva mensal de retenção no limite do escalão |

| Até 820 | 0 | 0 | 0 | | 0 |

| Até 935 | 13,25 | 13,3%x2,6%x(1.135,30-R) | 34,29 | | 2,2 |

| Até 1.001 | 18 | 18%x1,4%x(1.385,20-R) | 34,29 | | 4,9 |

| Até 1.123 | 18 | 96,82 | 34,29 | | 6,3 |

| Até 1.765 | 26 | 186,66 | 34,29 | | 13,5 |

| Até 2.057 | 32,75 | 305,80 | 34,29 | | 16,2 |

| Até 2.664 | 37 | 393,23 | 34,29 | | 21 |

| Até 3.193 | 38,72 | 439,05 | 34,29 | | 23,9 |

| Até 4.173 | 40,05 | 481,52 | 34,29 | | 27,7 |

| Até 5.470 | 41 | 521,17 | 34,29 | | 30,8 |

| Até 6.540 | 42,7 | 614,16 | 34,29 | | 32,8 |

| Até 20.067 | 44,95 | 761,31 | 34,29 | | 41 |

| Superior a 20.067 | 47,17 | 1.206,80 | 34,29 | | n.a. |

Casado único titular

| Remuneração mensal (€) | Taxa marginal máxima | Parcela a abater (€) | Parcela adicional a abater por dependente (€) | | Taxa efetiva mensal de retenção no limite do escalão |

| Até 857 | 0 | 0 | 0 | | 0 |

| Até 935 | 13,25 | 13,3%x2,6%x(1.186,62-R) | 42,86 | | 4 |

| Até 1.001 | 13,25 | 13,3%x1,4%x(1.402,30-R) | 42,86 | | 5,8 |

| Até 1.393 | 13,25 | 74,44 | 42,86 | | 7,9 |

| Até 1.900 | 18,5 | 147,57 | 42,86 | | 10,7 |

| Até 2.801 | 26 | 290,07 | 42,86 | | 15,6 |

| Até 3.423 | 28 | 346,09 | 42,86 | | 17,9 |

| Até 4.099 | 29,15 | 385,46 | 42,86 | | 19,7 |

| Até 5.800 | 32,5 | 522,78 | 42,86 | | 23,5 |

| Até 6.422 | 36 | 725,78 | 42,86 | | 24,7 |

| Até 20.064,21 | 42,5 | 1.143,21 | 42,86 | | 36,8 |

| Superior a 20.064,21 | 47,17 | 2.080,20 | 42,86 | | n.a. |

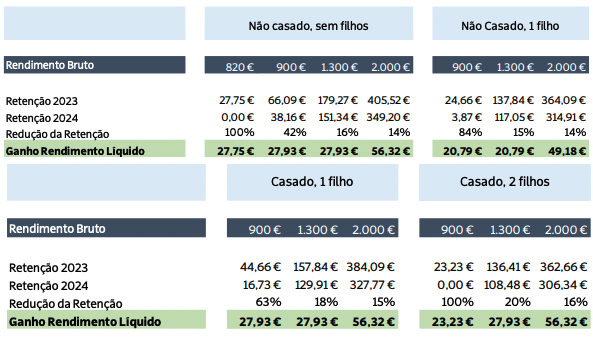

Em comunicado, o Governo apresenta algumas tabelas com o impacto previsto sobre o trabalhador:

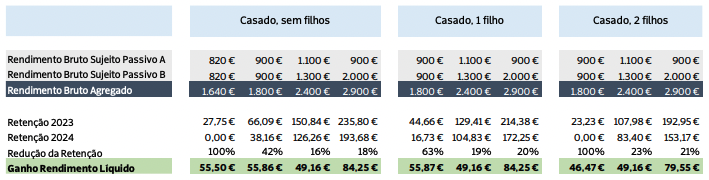

E o impacto previsto nas famílias:

O que muda em 2024 nas pensões?

Vejamos as taxas de retenção para as pensões em vigor em 2024.

Não casado ou casado dois titulares

| Remuneração mensal (€) | Taxa marginal máxima | Parcela a abater (€) | | Taxa efetiva mensal de retenção no limite do escalão |

| Até 820 | 0 | 0 | | 0 |

| Até 838,62 | 13,25 | 13,3%x2,6%x(1.199,43-R) | | 0 |

| Até 935,40 | 18 | 18%x1,4%x(1.437,65-R) | | 4,5 |

| Até 944,79 | 18,6 | 132,18 | | 4,6 |

| Até 1.434 | 26,5 | 206,82 | | 12,1 |

| Até 1.816,07 | 26,8 | 211,13 | | 15,2 |

| Até 2.035,71 | 32,75 | 319,19 | | 17,1 |

| Até 2.278,21 | 37 | 405,71 | | 19,2 |

| Até 3.364,36 | 43,5 | 553,8 | | 27 |

| Até 5.771,64 | 45 | 604,27 | | 34,5 |

| Até 6.178,86 | 48 | 777,42 | | 35,4 |

| Até 18.150,29 | 50,5 | 931,90 | 45,4 | |

| Superior a 18.150,29 | 53 | 1.385,66 | | n.a. |

Casado único titular

| Remuneração mensal (€) | Taxa marginal máxima | Parcela a abater (€) | | Taxa efetiva mensal de retenção no limite do escalão |

| Até 820 | 0 | 0 | | 0 |

| Até 838,62 | 13,25 | 13,3%x2,6%x(1.272-R) | | 0 |

| Até 935,40 | 18 | 18%x1,4%x(1.512,57-R) | | 2,5 |

| Até 944,79 | 18 | 145,45 | | 2,6 |

| Até 1.434 | 18,2 | 147,34 | | 7,9 |

| Até 1.816,07 | 21,4 | 193,23 | | 10,8 |

| Até 2.035,71 | 23,5 | 231,37 | | 12,1 |

| Até 2.278,21 | 25,7 | 276,16 | | 13,6 |

| Até 3.364,36 | 32,75 | 436,78 | | 19,8 |

| Até 5.771,64 | 36,7 | 569,67 | | 26,8 |

| Até 6.178,86 | 42,1 | 881,34 | | 27,8 |

| Até 18.150,29 | 47,4 | 1.208,83 | | 40,7 |

| Superior a 18.150,29 | 53 | 2.225,25 | | n.a. |

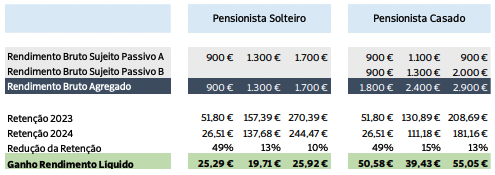

Foram também apresentadas algumas tabelas com o impacto previsto sobre os pensionistas:

Como saber em que escalão está?

Para saber em qual dos escalões de IRS se enquadra, precisa de calcular o seu rendimento coletável. Este rendimento é a soma de tudo o que ganhou menos o valor das deduções específicas.

As deduções específicas são um valor que o Estado usa para calcular o rendimento líquido dos cidadãos e variam consoante a categoria de rendimentos que o contribuinte recebe.

No caso dos casais ou unidos de facto, que optam pela tributação conjunta, o rendimento coletável é calculado com base na média do par (soma-se o rendimento de cada um e divide-se pelo quociente familiar, ou seja, por dois).

Escalões de IRS e tabelas de retenção na fonte

Apesar de serem muitas vezes confundidos, os escalões de IRS e as tabelas de retenção na fonte não são a mesma coisa e até podem nem coincidir.

Enquanto que os escalões de IRS permitem perceber quanto tem de entregar de imposto no fim de cada ano fiscal, as tabelas de retenção indicam-lhe quanto vai adiantar todos os meses para esse fim.

A retenção de IRS é um instrumento que permite ao Estado ir arrecadando receita ao longo do ano através de um desconto mensal aos trabalhadores, tentando antecipar o que deve ser o imposto anual a pagar.

No entanto, existe um desfasamento entre a retenção e o imposto final, que é apurado normalmente na primavera. Na grande maioria dos casos, essa diferença resulta num reembolso a receber pelo contribuinte, o que se deve em parte à retenção acima do necessário e às deduções a que este tem direito.

Terminado o ano fiscal, a Autoridade Tributária vai calcular o imposto anual a pagar — com base nos rendimentos anuais declarados e nas deduções — comparando depois esse valor com o valor das retenções na fonte efetuadas ao longo do ano.

No caso de ter descontado a menos, o contribuinte recebe uma notificação das Finanças a solicitar o pagamento do que falta. Se, pelo contrário, tiver retido na fonte mais do que era suposto, tem direito a uma devolução, ou seja, ao reembolso do IRS que pagou a mais.